-

O Mercado de Ações a Necessidade Da Análise Fundamentalista

Diariamente, milhares de pessoas no Brasil decidem sair dos bancos convencionais para guardar seu dinheiro em outros fundos, que não a poupança. Essa transição é extremamente importante, pois mostra que o conhecimento está se tornando acessível aos brasileiros de forma geral. Fundos de renda fixa são considerados tão seguros quanto a poupança, e em geral rendem muito mais que a própria poupança. Contudo, não se pode deixar levar pelo movimento das pessoas, e se inserir nos produtos que as corretoras oferecem sem nenhum estudo prévio sobre o comportamento do mercado, taxas de juros e etc.

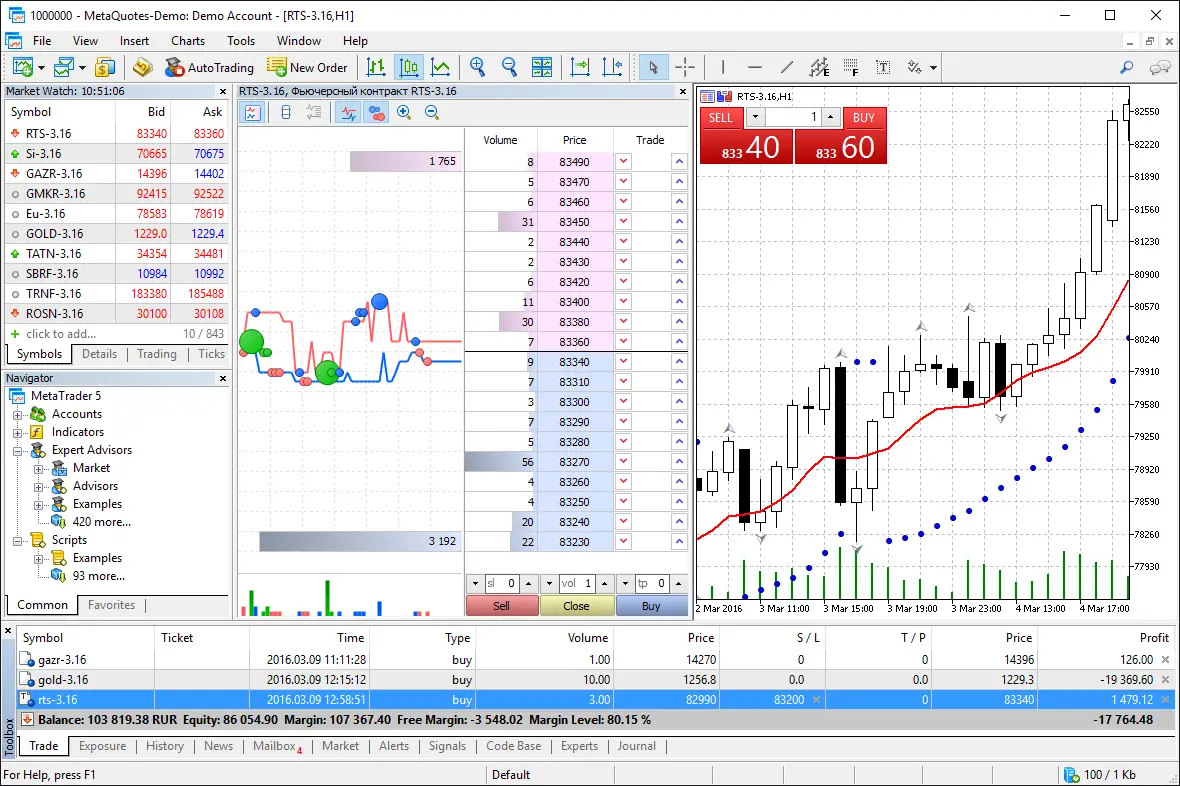

Para saber como proceder no mercado de ações, levamos em conta alguns parâmetros que juntos nos levam a obter a melhor resposta sobre algumas perguntas elementares sobre investimentos. A melhor tática para obter essas respostas, e descobrir quais são as perguntas certas a serem feitas, é chama de: análise fundamentalista. Basicamente, a análise fundamentalista consiste de um conjunto de técnicas e conhecimentos sobre a estrutura da empresa, e tudo mais que está envolto além dos tradicionais indicadores exibidos nos gráficos. Os números importam, porém são mais do que apenas os gráficos exibidos nas plataformas como o MetaTrader 5.

Por definição, a análise fundamentalista é o conjuntos de dados, técnicas e conhecimentos que abrangem informações sobre rentabilidade, informações sobre a gestão, diretoria, passado de transações e tudo mais que envolva politicamente o nome da empresa e sua área de atuação. Por exemplo, ao pensar em comprar as ações de alto rendimento da Petrobras, as famosas PETR4, é interessante saber como está a direção da empresa no momento. Assim como esta a lucratividade, se ela paga bons dividendos aos seus acionários, possíveis esquemas de corrupção ( caso existirem), dentre outras nuances que não envolvam exclusivamente parâmetros gráficos da empresa.

MetaTrader 5

-

O Que é o RPL? O que Significa? Como Calcular?

Como comentamos no tópico anterior, existem muitos parâmetros para responder a pergunta: Devo investir em uma empresa? O normal é a análise gráfica, e também a análise fundamentalista. Como informação adicional, podemos trazer o RPL, que significa retorno sobre o patrimônio liquido. Esse parâmetro pode ser calculado em cima do patrimônio de uma empresa, e em cima do patrimônio de uma pessoa física também. Tudo isso exige conhecer os balanços que compõe esse indicie, que basicamente envolve somas, seguidas de subtrações.

Primeiro devemos ter em mente que o retorno sobre patrimônio líquido consiste em uma operação que representa à divisão : LUCRO LIQUIDO / PATRIMONIO LIQUIDO. Essa operação é relativo a um ano fiscal completo, antes de assimilar a subtração do pagamento dos dividendos aos acionistas. As ações preferenciais não entram nessa operação. Ao pesquisar sobre esse parâmetro na internet, ou tentar encontra-lo no home broker, esse indicativo é expresso por ROE (Returno of equity). Em alguns outros sites, pode ser encontrado como ROWN ( Retorno sobre o valor liquido).

O retorno sobre patrimônio liquido mede basicamente, o quanto uma empresa é capaz de somar valor ao seu próprio balanço futuro, a partir do valor de patrimônio que ela tinha no mesmo período anterior ao fechamento fiscal. Ele serve para se obter o retorno sobre o capital acionista ordinário, que é indicado pela sigla ROCE. O ROCE consiste na seguinte operação : ((Lucro Liquido)- (Dividendos Preferenciais)/ (Capital Acionista Ordinário)).

Outra forma de calcular o retorno sobre patrimônio liquido é dividir o lucro liquido pelo PLM (patrimônio liquido médio). A obtenção do PLM é feita pela soma do patrimônio liquido ao fim de um balanço anual em seu inicio e em seu fim, e por fim, dividi-lo por dois (calculando literalmente a média). Existe também uma terceira forma de calcular o retorno sobre patrimônio liquido, que consiste em usar o RPL de um determinado trecho de tempo como base em denominador, e assim obter o ROE final.

-

Perfis de Investidores em Mercados de Ações

Antes de entrar em qualquer tendência de mercado, é interessantíssimo determinar o seu perfil de investidor. Existem basicamente 3 perfis básicos, são espécies de arquétipos, em que você deve se encaixar com base em : tempo de experiência, motivação ao investir, quantidade de dinheiro em conta. Ao analisar esse parâmetro você obterá basicamente qual o seu perfil, e com o auxilio de parâmetros como: rentabilidade, risco e outros índices dos mais variados possíveis, que encontramos nas corretoras e plataformas de home broker. Para adicionar uma ação, basta digitar a sigla da ação na busca. Por exemplo, a PTR4 é ação da Petrobras com alta entrega de dividendos. A ação PETR3, entrega ação com uma taxa um pouco menor de dividendos.

Investidores em Mercados de Ações

Sobre os perfis de investidores, vamos começar mencionando o perfil que geralmente engloba os investidores iniciantes, o chamado perfil conservador. O investidor conservador é aquele que recém entrou na bolsa, e ainda não sabe muito sobre a dinâmica da bolsa de valores. O investimento em renda fixa, aqui é a base de tudo. Fundos como LCI, CDB são grandes ativos que devem estar no portfólio de um investidor conservador. A sua maior preocupação é ter mais rendimento que a poupança, e não ter prejuízo nem comprometer seu capital. Pessoas de todas as idades estão nesse perfil, inclusive alguns deles, para sempre optarão permanecer dentro desse perfil.

O segundo perfil é o moderado. O investidor moderado é aquele que se sente um pouco mais a vontade, para começar a investir em ações de empresas já concretizadas dentro da bolsa. Petrobras e outras grandes empresas consolidadas, são aquelas que estão no portfólio desse perfil. Ele não se arrisca em renda variável de alto risco, mas permanece nos investimentos de renda fixa que o conservador investe. A regra é investir em renda variável sem se precipitar com startups e outras empresas desse tipo.

Já o perfil arrojado é aquele em que o investidor se arrisca em todos os tipos de investimentos que se mostram lucrativos. Por exemplo, as startups, entram no portfólio, desse tipo de investidor. Empresas com alta expectativa de crescimento, ou que simplesmente podem surpreender são olhadas com bastante carinho pelo investidor arrojado.