Desde o momento que surgiu o primeiro banco no mundo surgiram às fraudes contra os bancos. Antes da internet a prática acontecia de forma pessoal, em grande parte dos casos por falsificadores de cheques ou de identidade a sacar a quantia que existe nos depósitos bancários. Com a chegada da rede mundial de computadores o comércio se concentra online e atrai não apenas instituições financeiras como também golpistas que se especializam em golpear o sistema em rede.

Aumento das Fraudes Contra Banco

De acordo com informações no site do Serasa nos três primeiros meses de 2013 foi registrado valor além do que 106 mil tentativas de fraudar o setor financeiro, desde seguros até ataques virtuais. Com o aumento de clientes as instituições bancárias enfrentam o problema do aumento das fraudes.

Há especialistas que apontam ser impossível exterminar as formas de fraudes contra bancos ao levar em conta o fato do crime se desenvolver junto com as ferramentas de defesa. Existem casos nos quais os técnicos que fazem a defesa são os mesmos que fazem a fraude no futuro. De qualquer maneira, mesmo com grandes custos que requer sistemas do gênero, os empreendimentos que trabalham com crédito não podem dispensar esse tipo de serviço para não aumentar as incidências em termos quantitativos.

Danos Morais: Fraudes Contra Bancos

Por vezes os clientes podem se sentir lesados no aspecto moral, em principal quando a empresa de credita aponta ser segura para receber depósitos ou transações financeiras. Ao levar em conta dos dados do primeiro trimestre de 2012 e 2013 aconteceu aumento de quase dez mil no número de tentativas de fraudes contra o sistema financeiro.

Solução na Tecnologia da Informação: Bancos Contra Fraudes

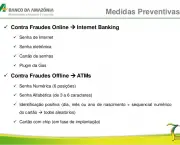

Com a tecnologia em alta os especialistas desenvolvem métodos para evitar as frades contra bancos, o que de certa forma diminui a possibilidade de ter o nome envolvido no esquema sob a ótica de “laranja”. Instituições financeiras precisam ter equipe de primeira linha que se atualiza quase de forma diária para saber quais os novos formatos de ataques que acontecem dentro ou fora da rede mundial de computadores: Internet. As empresas se organizam no sentido de idealizar formas de combater as diferentes formas que englobam os tipos de fraudes comuns e incomuns.

Conhecer Clientes e Diminuir Fraudes no Banco

Para conseguir crédito existem dois tipos de formas: (1) Administradores do banco conhecem os clientes e facilitam empréstimos; (2) Gerentes que não conhecem a cliente e dificultam ao máximo em termos de burocratização de documentos para emprestar. Nesse sentido, quando clientes mantêm conversas de forma pessoal sobre investimentos ou dúvidas da conta com a gerência, menos chances há de outras pessoas usarem o nome para fraudar.

Com clientes desconhecidos existem maior nível de checagem para confirmar as informações de cadastro em termos completo, desde residência até número do celular que consta no cadastro com o banco. Por vezes perguntar o valor da média de renda nos últimos meses pode servir como questão que consegue deflagrar pessoas que usam o nome de clientes para fraudar o sistema bancário.

Monitorar Clientes Depois de Empréstimos

Investigar os clientes no sentido de descobrir tentativas de fraudes também consiste no fato de analisar o comportamento da clientela depois de conceder valores emprestados. Por esse motivo que existe a chance de correntistas terem que confirmar a informação depois do dinheiro entrar na conta no sentido de evitar problemas futuros, como no caso de invasões de bandidos que objetivam fraudar, por exemplo.

Invadir Contas de Clientes

Existem fraudes que consiste em invadir a conta de clientes do banco na sequência do pedido e da confirmação do empréstimo. Ao usar documentos por vezes o sistema não consegue identificar o fraudador que depois de conseguir o acesso solicita novos cartões e senhas para poder roubar o máximo que conseguir ao fazer saques ou compras dentro e fora da internet. Também existem caso nos quais os fraudadores podem solicitar folhas de cheque e por consequência prejudicar a conta, desde que exista o conhecimento da assinatura que a vítima usa para assinar as folhas.

Nos dias atuais a melhor formar para evitar acontecer o ataque de fraudes no sistema de acordo com grande parte dos bancos está em gerenciar com melhor qualidade a características de carteira do cliente. As empresas compreendem que vale a pena investir em identificar o problema a evitar do que ter grande lista de vítimas para começar a agir contra as fraudes.

Alertas de Celular

Bancos por vezes não cobram preços adicionais aos clientes para enviar alertas via celular sobre todos os tipos de movimentações ou solicitações de serviços, como no caso de pedido para novos cartões de crédito ou cheques, por exemplo. Especialistas indicam que consiste em prática que serve a alertar a clientela que faz o papel em denunciar ao ligar ou entrar em contato com o gerente de forma pessoal para esclarecer o problema.

De Olho na Inadimplência

No momento em que a fraude acontece o banco acaba por ter de ficar com o resultado da inadimplência. Nos dias atuais existe a necessidade de saber separar os clientes que fizeram ou não as solicitações de empréstimos. Quando não há evidências de que aconteceram fraudes os bancos entendem que a clientela deve arcar com os prejuízos. Grande parte das pessoas que sofre com a fraude recebe o dinheiro de volta do banco. Porém, às vezes o ato ilegal acontece com perfeição tamanha ao ponto dos clientes terem que arcar com as consequências.

O principal problema de clientes fraudados consiste no risco de entrar para a lista de CPF em suspensão de crédito no hemisfério nacional. Os clientes que se sentem lesados devem abrir ação na justiça dos consumidores contra a empresa que permitiu acontecer fraude. Com isso o poder público vai entrar nas investigações para decidir de quem é a culpa no rombo da conta dos clientes.

Antes da internet a prática de fraudes de bancos acontecia de forma pessoal, em grande parte dos casos por falsificadores de cheques ou de identidade a sacar a quantia que existe nos depósitos bancários. Mesmo com a internet a prática pessoal ainda permanece em alta!